Итак, вы купили автомобиль, а также оформили полис АВТОКАСКО и считаете, что можете теперь спать спокойно? Здесь вы ошибаетесь. Проверьте условия договора страхования вашей машины. В частности, советуем вам внимательно ознакомиться с пунктами, которые прямо указывают, когда страховщик имеет право не выплачивать вам страховую сумму в случае причинения ущерба автомобилю или его угона. Также рекомендуем вам изучить условия договора, где прописана естественная амортизация стоимости вашей машины, которая приведет к тому, что в случае угона вашей машины вам будет выплачена остаточная рыночная стоимость авто на момент угона. И поверьте, сумма вас может очень расстроить.

Согласно статистике угонов в России, в среднем в крупных городах нашей необъятной Родины каждый день с улиц, дворов и паркингов исчезает примерно 30-40 автомобилей. Именно поэтому после покупки машины вы и приобрели полис КАСКО, считая, что он надежно защищает вас от посягательств на вашу собственность.

Так-то оно так. Только вот страховые компании ой как не любят выплачивать деньги за угнанные автомобили. К сожалению, полис КАСКО не относится в нашей стране к обязательным страховым продуктам, которые строго контролирует государство.

АВТОКАСКО – это добровольное страхование вашей машины от ущерба и угона (или по отдельности).

Поэтому обычно страховые компании не особо соблюдают процедуру выплат по страховым случаям. И, конечно же, служба безопасности страховой компании спит и видит, как отказать вам в возмещении ущерба. Ведь от количества невыплаченных страховок зависит размер их бутербродов с маслом и черной икрой.

Например, в момент заключения договора страхования по КАСКО владельцы автомобилей предоставляют о машине неполные или вообще недостоверные данные.

Так, если в момент страхования вы заявите страховой компании, что в вашей машине стоит две сигнализации: заводская штатная + дополнительная, но в последующем при наступлении страхового случая служба безопасности или автоэксперт выяснят, что в автомобиле только один штатный заводской охранный комплекс, то вам могут отказать. Причем такой отказ будет законным.

Правда, как правило, отказ в выплате будет в случае угона вашей машины. Если автомобиль получит ущерб, то отказа в выплате страховки может и не последовать. В этом случае страховщик может пересчитать страховую премию в сторону увеличения.

2. Дополнительное оборудование нужно также страховать, причем отдельно

Именно из-за таких незнаний закона многие водители, получившие страховую премию, затем очень сильно бывают разочарованы. Все дело в том, что если вы не застраховали допоборудование, то выплата в случае, например, угона будет с учетом среднерыночных цен автомобиля на момент угона. Естественно, из-за таких средних ценников дополнительное оснащение машины, которое стоит денег, не учитывается. Поэтому люди часто получают страховую выплату по КАСКО, которой не хватает, чтобы снова купить точно такой же автомобиль того же года выпуска.

3. Вы оставили запасной ключ в машине, которую угнали

4. Вы попали в аварию, грубо нарушив ПДД

5. Ваш багаж не попадает под страхование

Например, если вашу машину угнали вместе с ноутбуком, телефоном или спортивным оборудованием, то вы получите страховку только за сам автомобиль.

На самом деле существует масса причин, по которым страховая компания может вам отказать. Все эти причины есть в Гражданском кодексе РФ и, конечно, прописаны в правилах и условиях страхования имущества. Вот почему перед тем как отдавать свои кровно нажитые деньги страховщику, советуем вам внимательно изучить все подводные камни полиса АВТОКАСКО.

СоветыПолезноеБезопасностьВажно знатьЗаконодательствоТехосмотрЛайфхакБаза знаний

Источник: 1gai.ru

Источник: https://carnovosti.ru/5-oshibok-pri-pokupke-polisa-avtokasko/

Покупка полиса КАСКО: какие могут быть опасности? Советы экспертов

Наличие КАСКО не всегда гарантирует выплаты по страховым случаям. Именно с этим сталкиваются обладатели поддельных страховых полисов.

Причем, как правило, подделка обнаруживается уже после неприятного происшествия, и возместить хоть какой-нибудь ущерб оказывается невозможно.

Мы пообщались со специалистами страховой компании «Согласие», чтобы выяснить, как обезопасить себя от таких ситуаций.

Как выявить подделку?

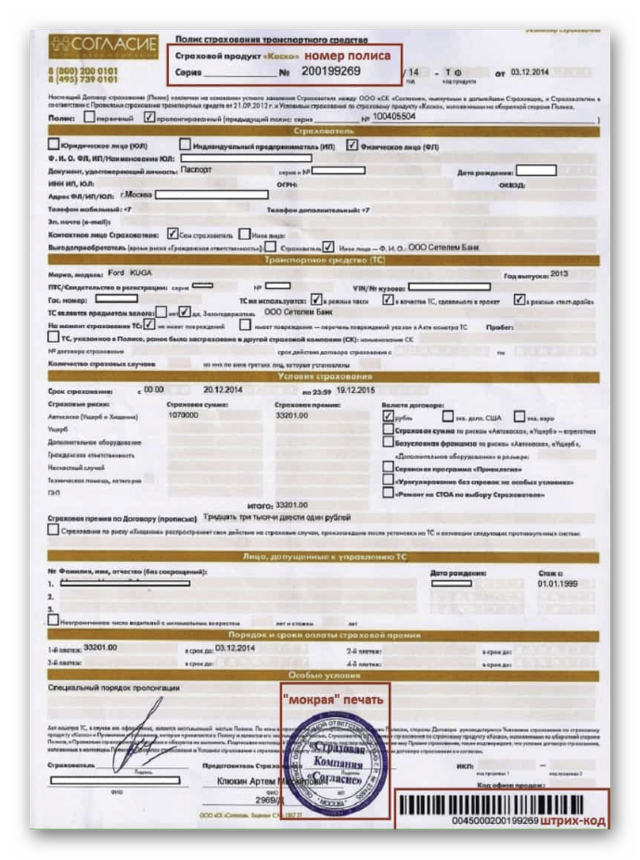

Эксперты говорят, что отличить поддельный полис невооруженным взглядом невозможно. Однако понимание, как должен выглядеть настоящий полис, может спасти от самых вероломных мошенников. Поскольку КАСКО не является обязательным страхованием, единой формы полиса не предусмотрено.

Тем не менее, у него должны присутствовать степени защиты:

- специальный бланк с текстильными или полимерными волокнами;

- водяные знаки;

- логотип страховой компании;

- штрих-код;

- печать компании и подписи ответственных лиц.

Как здесь: Эти правила распространяются на полисы, купленные и лично, и онлайн. На сайте СК вы можете найти актуальный образец полиса и проследить, чтобы купленный вами документ ему соответствовал. После оценки внешнего вида не забудьте внимательно просмотреть указанную на бланке информацию:

- данные автовладельца, страхователя (лицо, оплачивающее страховку) и выгодоприобретателя, данные автомобиля, список допущенных к управлению водителей;

- территория и срок действия полиса, страховая сумма, франшиза, страховые риски;

- реквизиты, печать и подписи.

Если какой-то из пунктов не указан на полисе, скорее всего, вам пытаются продать подделку.

Еще один косвенный признак фальшивого полиса — его стоимость. Мошенники понимают, что цена значительно ниже среднерыночной так или иначе привлекает покупателей, и активно этим пользуются. Большинство полисов по очень низкой цене являются подделками и не имеют юридической силы.

Предварительной проверки требует и сама страховая компания. На сайте Центробанка можно проверить, есть ли у данной компании лицензия. Так вы будете уверены, что не станете клиентом фирмы-однодневки. Непосредственно в офисе нужно уточнить фамилии и имена ответственных лиц, ИНН и реквизиты компании. При заключении страхового договора обратите внимание на эти строки на самом полисе: информация в них должна совпадать с той, что вам сообщили в офисе. Во время заключения договора обратите внимание на все надписи на полисе — особенно те, что напечатаны мелким шрифтом. В незаполненных строках должны стоять прочерки. Перед оплатой еще раз внимательно просмотрите все полученные документы и проверьте правильность заполненных данных. После подписания договора клиент должен иметь на руках квитанцию об оплате, оригинал полиса, правила страхования, акт осмотра автомобиля (если такой проводился) и дополнительное соглашение (если оно заключалось). Не будет лишним перепроверить документы еще раз в спокойной обстановке.

В отличие от ОСАГО, полисы КАСКО нельзя проверить в базе Российского союза автостраховщиков. Но, хотя единой базы КАСКО не существует, страховая компания точно знает номера своих полисов. Поэтому можно связаться со страховщиком и оперативно удостовериться в подлинности купленного полиса. Это можно сделать по телефону, через интерактивную проверку на сайте СК или личный кабинет пользователя.

Если вы выяснили, что купили подделку, к сожалению, вариант только один — обратиться в полицию. Кроме того, вам придется обзавестись новым полисом КАСКО. Покупка второго полиса раньше срока — серьезная нагрузка на семейный бюджет, поэтому обратите внимания на специальные программы экономии, которые предлагают крупные надежные компании.

В СК «Согласие» доступны выгодные предложения по рассрочке, оплате только половины стоимости страховки и другие варианты экономии.

Многочисленные проверки документов призваны не только выявить потенциальную подделку, но и исключить возможные ошибки в данных. Ошибки в заполнении КАСКО, к сожалению, случаются и могут повлечь за собой серьезные сложности. В очевидных случаях — например, опечатка в названии модели — вам просто придется провозиться с бумагами. При выявлении ошибки страховщик заключает с клиентом дополнительный договор, в котором указывается пункт, содержащий ошибку, и исправление. Как только документы будут готовы, страховое вознаграждение будет выплачено. Если вы обнаружили любую ошибку в полисе, немедленно обратитесь в страховую компанию, не дожидаясь, пока полис пригодится вам «в бою». Одна неправильная цифра помешает идентификации автомобиля в случае аварии и может стать причиной отказа в выплате. Несмотря на то, что ошибка допущена сотрудником страховой компании, разгребать неприятности придется вам одному. Если страховщик отказывается исправлять ошибку, следует незамедлительно обратиться в вышестоящие органы. Верный способ обезопасить себя — покупать КАСКО у надежных компаний без посредников. Обратите внимание на опыт организации, ее позиции в рейтингах и репутацию. Не пожалев времени на проверку документов и внимательно относясь к их заполнению, вы сводите шансы попасть впросак к минимуму.

Материал подготовлен при информационной поддержке СК «Согласие»

Источник: https://cofe.ru/section-kofemolka/article-pokupka-polisa-kasko-kakie-mogut-byt-opasnosti-sovety-ekspertov/

Основные ошибки при оформлении полиса КАСКО

Перед тем, как оформить полис автострахования КАСКО, обязательно изучите самые распространенные ошибки и подводные камни, чтобы извлечь из договора страхования максимум пользы.

1. Недостаток мотивации

Многие автовладельцы считают, что обязательного автострахования ОСАГО достаточно, чтобы уберечь автомобиль от возможных неприятностей.

Начинающие водители не обладают полной информацией о преимуществах КАСКО, а опытные – надеются на собственное водительское искусство, которое позволит избежать опасных ситуаций на дороге.

Однако стоит помнить, что сам водитель – далеко не единственный источник опасности, особенно в крупном городе с оживленным движением и инфраструктурой, так что возможность повреждения или угона транспортного средства всегда велика даже у настоящего профессионала вождения.

На самом деле, статистика наглядно показывает, что гораздо выгоднее застраховать КАСКО и не платить потом средства на ремонт автомобиля, чем понадеяться на удачное стечение обстоятельств.

2. Недостаток знаний о страховом рынке

Большинство автовладельцев далеки от профессионального знания страхового рынка, поэтому относятся к выбору страхового продукта так же, как и к выбору обычного товара. Страхователи спрашивают совета у знакомых, в автосалоне или просто идут в ту же самую страховую компанию, где им оформили ОСАГО.

Не стоит забывать, что тарифы и условия ОСАГО строго регламентируются законом, так что от компании к компании ОСАГО практически не меняется.

А вот условия КАСКО, напротив, могут быть весьма разными, так что опираться на чужие непрофессиональные советы, к тому же, возможно, рекламные или некомпетентные, лучше не стоит.

3. Неверный выбор

Страхователь может не только неправильно выбрать страховую компанию, но и подобрать страховой продукт, который на самом деле ему не слишком подходит. КАСКО – очень гибкий вид страхования с большими возможностями, при этом любая страховая компания будет стремиться заставить Вас приобрести их по максимуму.

Вам же нужен оптимальный вариант, который подойдет именно для Вашего финансового положения, стиля вождения, типа автомобиля, факторов его хранения и безопасности. То есть, если есть возможность сэкономить, ей нужно воспользоваться, но в таком случае нужно знать, что подобная возможность существует.

Разобраться в многообразии условий и предложений может только профессионал страхового рынка – такой как брокерская компания «Страховой Элемент».

4. Стремление сэкономить

Страховой брокер, разумеется, помогает минимизировать стоимость полиса КАСКО за счет подбора оптимальных условий, однако нужно помнить, что на этом виде страховании не нужно стремиться сэкономить любой ценой.

Некоторые способы снизить стоимость полиса оправданы только для определенной категории автовладельцев, к которой Вы можете не принадлежать.

Чтобы оценить адекватность рисков по снижению стоимости полиса КАСКО, нужна оценка специалиста страхового дела.

5. Юридические трудности

Самые большие сложности заключаются в том, что большинство страхователей слабо подготовлены с юридической точки зрения. Например, далеко не все знают, что текст полиса КАСКО представляет собой сокращенную и упрощенную версию договора страхования КАСКО, а значит, его полный текст нужно изучить досконально. То есть, при любой спорной ситуации следует обращаться именно к тексту договора.

Кроме того, для понимания всех возможностей выплат, нужно знать полный Свод правил автострахования. Это достаточно сложный с юридической точки зрения документ. Лучше, чтобы все непонятные моменты из Свода правил и договора страхования Вам растолковал юрист.

«Страховой Элемент» предлагает всем своим клиентам бесплатное юридическое сопровождение при оформлении договора КАСКО! Мы поможем Вам избежать всех подводных камней при оформлении полиса КАСКО и получить его без единой ошибки и переплат. Обращайтесь!

Источник: http://www.kasko812.ru/osnovnye-oshibki-pri-oformlenii-polisa-kasko.html

Не пытайтесь обмануть страховую компанию и читайте договор

Источник: Определение ВС № 7-КГ17-6

Источник: https://journal.tinkoff.ru/omg/kasko-bez-vyplat/

«Подводные камни» страхового полиса КАСКО

«Подводные камни» полиса КАСКО №31 (158) 22-29.08.2008 Наша серия публикаций посвящена договору страхования по КАСКО. Попробуем разобраться в нюансах договоров страхования.

На что стоит обратить внимание при покупке полиса КАСКО и почему разница в тарифах у разных компаний достигает 10-20 тысяч рублей? Разбираемся вместе с нашим экспертом – генеральным директором ООО Страховой Советник «Брокерс» Андреем Кузнецовым.

Если автомобиль куплен за наличные, то вы можете застраховать его по КАСКО добровольно и обезопасить себя на случай ДТП и других неприятностей.

Правда, как говорят специалисты, мало кто задумывается об этом, добровольно КАСКО покупают около 10 процентов автолюбителей.

Если же автомобиль куплен в кредит, то страхование по КАСКО является обязательным условием банка. Но какую страховую компанию выбрать?

Сегодня в России действует более 1500 компаний, из них в Татарстане – 115 страховщиков (порядка 20 – местных, остальные представляют федеральные компании).

Как правило, банк-кредитор сам рекомендует определенный список компаний, с которыми он работает.

Насторожитесь, если в списке указана только одна страховая компания – ведь у вас, по сути, нет выбора, а значит, страховая компания может навязать вам договор на выгодных ей, а не вам условиях.

Почем КАСКО для народа? Большую, если не определяющую роль, играет цена полиса. Допустим, вы начинающий водитель с опытом вождения менее года и берете в кредит отечественное авто – ВАЗ четырнадцатой модели по цене в 251 тысячу рублей.

По условиям банка-кредитора, вы страхуете ее на «полное КАСКО». Вот во сколько примерно вам бойдется страховка: «Росгосстрах» – 21 370 рублей, «Цюрих» и «Ингосстрах» – около 25 тысяч рублей, «АСКО» – 20 120 рублей, «Ресо-Гарантия» – 30 тысяч рублей.

А если вы берете в кредит иномарку за 325 тысяч рублей, то страховка в «Росгосстрахе» обойдется в 29 тысяч рублей, в «Мегарусс-Д» – в 22,5 тысячи рублей, а в «Альфа-страховании» – все 42 тысяч рублей! Так что обязательно сравните тарифы разных компаний и выберите оптимальный.

Почему тарифы у компаний отличаются? Каждая компания имеет в структуре (андеррайтеров) целые отделы андеррайтинга, которые занимаются просчетом тарифов, исходя из средней убыточности по каждой марке, модели, регионам и так далее. А статистика у разных компаний разная.

Бывают и так, что тарифы в пределах одной марки меняются в разы. Допустим, когда только начали выпускать «Шевроле Ниву», это была одна из самых угоняемых моделей, поэтому тарифы на страхование составляли порядка 18 процентов.

А когда «популярность» модели у угонщиков спала, снизились и тарифы.

– Тарифная политика меняется сплошь и рядом, – говорит Андрей Кузнецов. – Сейчас большая часть страховых компаний начинает «чистить» портфели.

Набрав большую массу клиентуры, они стараются улучшить финансовый результат и начинают выбирать из всей базы тех клиентов, которые им интересны (взрослых опытных водителей, которые редко обращаются за выплатами, владеют конкретной маркой машины и т.д.)

Тем, кто под заданные параметры не подходит, предлагаются более высокие тарифы. Для «интересных» клиентов предлагается страховка и за 4,5 и за 5 процентов. Правда, на это сейчас в Казани идут всего несколько компаний.

В среднем тарифы таковы: на иномарку – 6-7 процентов от стоимости автомобиля, на отечественные авто – около 8 процентов. А если еще и стаж вождения мал, вкупе с возрастом, то тарифы могут вырасти и до 12 и даже 15 процентов. Тарифы свыше 10 процентов называются запретительными.

Таким образом, страховая компания завуалированно дает понять, что отказывает в страховании. Хотя если вы согласны с такой ценой, можете, конечно, застраховаться.

Чем же отличаются друг от друга страховые компании, кроме цены полиса? В зависимости от выбранных параметров страховой защиты цена полиса может различаться в 1,5-2 раза в пределах одной и той же страховой компании.

Вот на наличие каких условий в договоре страхования стоит обратить внимание: – Страхование без износа – Неагрегатная страховая сумма – отсутствие ограничений по ночному хранению – отсутствие франшизы (сейчас практически не используется) – выплаты без справок и других подтверждающих документов – выплаты по сколам лакокрасочного покрытия – выгодная рассрочка – гибкость программ страхования.

Разберем некоторые моменты подробнее. Износ – это постепенная амортизация (уменьшение стоимости) автомобиля и всех его частей в процессе эксплуатации.

При средней интенсивности эксплуатации износ составит 8 – 15 % в год (в зависимости от вида транспорта, заложенных заводом изготовителем нормативов, географической зоны использования ТС, при этом нормативы износа у страховых компаний свои). Как же влияет износ на итоговые выплаты? Он заметно уменьшает то количество денег, которое должен получить клиент, обратившийся за выплатой в страховую компанию.

К примеру, на Лексусе RX300 разбита передняя фара. Новая стоит 10000 руб., работы по замене фары еще 3000 руб. В итоге клиент рассчитывает на возмещение в 13000 руб. Однако автомобилю 4 года и у него пробег 100 000 км.

Износ в данном случае составляет около 54%. Это значит, что вместо 13000 рублей клиент получает 4600 (10000 минус износ) + 3000 за работу = 7600. Недостающую разницу возмещает сам страхователь.

А лобовое столкновение? Можно представить, сколько автолюбитель потеряет в деньгах.

Учтите: износ начисляется только на заменяемые детали. Работы по покраске, жестянке, слесарные работы, подбор цвета, разборка-сборка автомобиля и прочее оплачиваются страховыми компаниями стопроцентно. Так что при прочих равных условиях готовность страховщика делать выплаты без учета износа – большое конкурентное преимущество.

Неагрегатная страховая сумма – фиксированная страховая сумма, которая не снижается после выплат. Обычно же компании применяют агрегатную страховую сумму.

В чем она выражается: если клиенту выплатили 30 000, то сумма страховки уменьшается на эту сумму, выплатили еще 50 000, опять страховка изрядно «тает».

В случае дальнейшего угона или полного уничтожения авто, страховая компания «вспоминает» все предыдущие выплаты и их «минусует».

Многие страховые компании идут дальше. Допустим, ваша машина застрахована на 500 тысяч по риску «Ущерб».

Первый раз выплата составила 30 тысяч рублей, когда вы обращаетесь за выплатой второй раз, страховая вычитает ее из 500 тысяч рублей (остается 470 тысяч) и производит вторую выплату, исходя уже из 470 тысяч рублей. При третьем обращении выплата будет еще более неполной.

Когда количество денег, выплаченных по договору, приравняется к самой страховой сумме, договор страхования прекращает свое действие – считается, что страховая компания полностью выполнила свои обязательства.

– Это незаконно, ущерб должен выплачиваться по полноценной стоимости машины, – говорит Андрей Кузнецов. – На этот счет было даже дано разъяснение Росстрахнадзора, после чего многие страховые компании изменили свою политику и выплачивают полное возмещение по риску «Ущерб», даже если в договоре прописана агрегатная страховая сумма.

Отсутствие ограничений по ночному хранению.

Если договор страхования заключается на условиях ограниченного хранения, то в случае «ночного» угона страховая компания потребует документального подтверждения нахождения автомобиля на территории охраняемого комплекса – предъявления чеков об оплате в случае разовой ночевки, договора со стоянкой на ответственное хранение, наличия специализированного пропуска, проверит записи в журналах дежурных охранников и т.д.

Если угон произошел в указанное время, и эксперты страховой компании смогут доказать, что автомобиль не охранялся должным образом – страховая компания откажет в выплате. Поэтому безопаснее страховать на условии свободного хранения машины.

Если же клиенты уверены, что с машиной ничего не произойдет, то можно вписать ограничение, при этом экономия может составить около 10% от первоначальной стоимости полиса.

Важно На что еще обратить внимание при выборе страховой

- – широта филиальной сети, присутствие отделения страховой компании в конкретном населенном пункте,

- – готовность страховой компании оплачивать услуги по эвакуации автомобиля,

- – готовность ремонтировать автомобиль на станции по желанию страхователя, наличие у страховщика договорных отношений с конкретными СТО и оценочными организациями,

- – наличие сервиса аварийных комиссаров и помощи юридического отдела страховой компании

- – оперативность страховых выплат и др.

Дарья Ходик. Источник: газета «Метропресс», август 2008

- Только надежные компании с рейтингом А++

- Найдем и учтем все ваши скидки

- Без наценок и переплат

- Оформление онлайн или в офисе

- Доставим до дома или офиса

Рассчитать ОСАГО

- Расчет сразу в 27 страховых компаниях

- Подбирем отптимальный вариант

- Посоветуем надежную компанию

- Оградим от ненужных опций

- Дадим скидку до 20% при пролонгации

Рассчитать КАСКО

- Восстановим потерянную скидку

- Поможем вернуть переплату за предыдущие полисы

- Возврат полной стоимости услуги в случае неудачи

- Срок восстановления от 1 дня

- Приводит к уменьшению стоимости ОСАГО в среднем на 35%

Рассчитать КБМ

Источник: https://Pro-Brokers.ru/articles/kasko/2840/

Чтоб не обманули надо знать… Подделка ОСАГО или КАСКО, мошенничество и другое

Продажа недействительного (краденого или утерянного ранее) полиса

Наиболее часто такой вид мошенничества используется при оформлении ОСАГО. Полис — бланк строгой отчетности и в любой страховой компании серьезно следят за их сохранностью. Однако, случаи утери или воровства полисов происходят практически во всех компаниях.

С целью выявления таких полисов все компании раз в 2-3 недели проводят сверку по всем номерам. В случае выявления недостачи полиса, его номер тут же попадает в «черный список» и по данному факту немедленно начинается проверка службой безопасности компании.

«Черные списки» со всех компаний оперативно передаются в Российский Союз Автостраховщиков и доступны на официальном сайте этой организации.

Продажа поддельного страхового полиса ОСАГО

В левом верхнем углу полиса ОСАГО должен стоять штамп страховой компании, которая его реализует.

Каждый полис ОСАГО имеет уникальный серийный номер, который внесен в базу данных страховой компании и может быть проверен органами ГИБДД.

Все полисы ОСАГО печатаются в типографиях компании Гознак, состоят из 2-х листов (собственно самого полиса и самокопирующейся подложки) и имеют несколько степеней защиты:

- На лицевой стороне полиса нанесена микро сетка зеленовато-голубого оттенка по всему формату бланка, которая не должна оставлять следов краски на пальцах.

- На просвет хорошо видны водяные знаки с эмблемой Российского Союза Автостраховщиков.

- На оборотной стороне справа впечатана типографским способом металлизированная полоска шириной 2 мм белого цвета.

- В структуру бумаги вкраплены ворсинки красноватого цвета, как на денежных купюрах достоинством 100 и 500 рублей. Их хорошо видно с оборотной стороны полиса.

Важно! Вместе с полисом ОСАГО Вам обязаны выдать комплект следующих документов:

- Оформленный на Ваше имя страховой полис и копию квитанции формы А-7 об оплате страхового полиса с указанием суммы и подписей страхователя и страховщика.

- Правила обязательного страхования гражданской ответственности владельцев транспортных средств.

- Бланк извещения о ДТП (2 шт.).

- Специальный знак государственного образца для наклейки на лобовое стекло транспортного средства (по цвету совпадает с талоном о пройденном техосмотре в очередном году)(отменили правда их с перво мая).

- Перечень представительств Вашего страховщика в субъектах Российской Федерации.

- Не полностью (или недостоверно) заполненный страховой полис.При заключении договора ОСАГО граждане иногда сталкиваются со случаями неправильного заполнения полиса. Есть несколько последствий неправильного заполнения полиса: от долгого и нервного устранения несоответствий (в случае ДТП Вам придется доказывать что ошибку допустил агент, а Вы ее просто «не заметили») до отказа в выплатах по страховке и даже обвинения в соучастии в мошенничестве.

Дубликат не значит копия

Недобросовестный агент (читай «мошенник») заполняет только оригинал полиса ОСАГО и отдает его Вам, ссылаясь на то, что экономит Ваше время, заполнив дубликат уже без Вас, поскольку у него уже есть все необходимые данные.

На самом деле копию агент заполняет как при самом дешевом страховании автомобиля с малой мощностью двигателя, эксплуатирующегося в сельской местности с самым малым территориальным коэффициентом. Этот псевдо-дубликат агент отдает в компанию вместе с частью выручки.

Разницу в стоимости полисов оставляет себе. Такой полис не будет считаться действительным, а о факте мошенничества Вы узнаете, только если попадете в ДТП. Скорее всего, этот агент будет уже далеко.

Этот вариант мошенничества опасен тем, что на момент заключения договора агент действительно работает на страховщика, а сам факт мошенничества может быть обнаружен только при сравнении оригинала полиса (находящегося у автовладельца) и его дубликата (хранящегося в архиве страховой компании).

Если агент действительно хочет сэкономить Вам время, он должен заранее заполнить все бумаги и все их предоставить Вам для проверки и подписи. Только после Вашей подписи полис и самокопирующийся дубликат разъединяются.

Случайная ошибка

В полисе при его заполнении была допущена ошибка и Вы ее не заметили. Например вместо мощности 121 л.с. агент случайно написал 112 л.с. Вроде бы мелочь, но она влияет на стоимость Вашего полиса – за 112 л.с. Вы платите меньше.

Вроде и агент не имел злого умысла и Вы не собирались лукавить, но… Вам будет крайне сложно доказать Службе безопасности СК, что это досадное недоразумение.

Такая ошибка может стать не только причиной отказа выплат в случае ДТП, но и обвинением в попытке обмана страховой компании.

Исправления в полисе

Помните: страховой полис – это финансовый документ и исправления в нем не допускаются. Если агент при заполнении полиса допустил ошибку, он не имеет право ничего черкать, подписывать сверху и т.д. Он обязан выписать Вам новый полис.

Испорченный полис сдается в страховую компанию, отметка о порче полиса проходит по всем базам данных и только после документального удостоверения факта порчи полис уничтожается.

Незначительные исправления допускаются при заполнении заявления на страхование, но они так же регламентируются.

Что делать? Следите, чтобы все документы, касающиеся страхования Вашего автомобиля, были заполнены полностью, в соответствии с Вашими документами (водительские права, паспорт, ПТС, свидетельство о регистрации и т.д.) и без исправлений. И. конечно же, читайте то, что подписываете.

Слишком большая скидка от номинальной стоимости страхового полиса

На рынке страховых услуг часто можно встретить предложения о покупке более дешевого полиса ОСАГО.

В интернете можно встретить объявления о скидках в 25-30% и более… Конечно, все мы стараемся сэкономить немного денег, которые, как показывает опыт, редко бывают лишними.

Но не стоит терять рассудок и забывать народную мудрость: «Скупой платит дважды, тупой – трижды, а лох – платит всегда». Давайте подойдем к этому вопросу с логической точки зрения.

Сами страховые компании редко дают какие-то скидки «за просто так». Если такое происходит, то это, как правило, промо-акция с определенными условиями и максимальные скидки в период ее проведения составляют 5-10%. Это скидка, которую получает клиент.

Но она не равна той скидке, которую делает компания – ведь для самой компании промо-акция тоже стоила денег. В итоге, компания выручает за свой полис лишь 80-85% от номинальной его стоимости. И с этой оставшейся премии компания еще будет платить налоги, зарплату сотрудникам, заказывать рекламу, производить выплаты по страховым случаям и т.д.

Это бизнес. И не подумайте, что страховщик заботится о том, чтобы Вы заплатили меньше. Страховая компания – это коммерческая организация. А основная цель любой коммерческой организации – не оказание услуг своим клиентам, а получение прибыли. Премия – их выручка, а выплаты по страховому случаю – издержки.

Уменьшая премию, компания уменьшает свою прибыль. Всё это в условиях конкуренции на рынке страхования делает целесообразным для СК передачу части полисов для продвижения брокерам и агентам.

Последние получают агентское вознаграждение за проданный полис, но при этом они самостоятельно несут все расходы, связанные с продвижением его на рынок и поиском покупателя. Агентское вознаграждение по ОСАГО может достигать 20-25%, в то время как по КАСКО оно редко дотягивает до 15%.

Тогда в каком случае брокер или агент может предлагать скидку в 25-30% по ОСАГО или 15-20% по КАСКО?

Вариант 1

Мошенничество (без комментариев).

Вариант 2

Финансовое положение страховой компании – эмитента полиса – очень неважное и посредством увеличения скидок компания пытается набрать денег для закрытия своего дефицита бюджета (например, на выплаты по страховым случаям). Это типичная финансовая пирамида.

Вариант 3

Под видом 25-30% скидки по ОСАГО подразумевают 5-6 лет безаварийной езды, т.е. брокер/агент дает Вам 5-10% скидку от себя, а остальное Вы получаете по системе бонус/малус, если докажете что ездили без аварий 5-6 лет. В случае КАСКО, аналогично: 5% от агента, — остальное при выполнении различных условий договора Добровольного страхования КАСКО.

Вариант 4

Деятельность агента не ограничивается страхованием и он готов отдать Вам все свое агентское вознаграждение, преследую другие маркетинговые цели.

Например, многие автосалоны готовы давать такую скидку своим клиентам, приобретающим у них автомобиль и желающим застраховать его на месте.

Прибыль автосалона в данном случае заложена в стоимости автомобиля, а скидка на страховку – хороший аргумент при торге.

Вариант 5

Возможно он есть, но нам он не известен…

Итак, если Вам предлагают «обалденную» скидку, старайтесь не обалдеть сразу и выяснить, что под этой скидкой подразумевается (скидка от чего) и чем она мотивирована.

Как не обмануть самого себя

Обратите внимание

Страхованию автомобиля всегда предшествует его покупка. Старайтесь до приобретения автомобиля убедиться в его юридической «чистоте». Это естественно. При чем тут страховка? Если Вы, купив автомобиль, решили застраховать КАСКО, это может оказаться очень существенным моментом.

Дело в том, что в правилах Добровольного страхования транспортных средств практически любой СК есть пункт о том, что компания имеет право проводить проверку юридической истории страхуемых объектов и направлять запросы в компетентные органы.

При выявлении нарушений добросовестный страхователь может рассчитывать на возврат страховой премии, однако страховое возмещение не выплачивается.

Важно!

27 ноября 2006 года президент России подписал закон «О внесении изменения в статью 9 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Этот закон предусматривает учет повышающих и понижающих коэффициентов по всем лицам, указанным в договоре ОСАГО, на протяжении всей их страховой истории вне зависимости от использования конкретного транспортного средства, т.е. даже при смене автомобиля.

Если водитель на старой машине ездил без аварий, то водителю будут сохранены льготы на ОСАГО при смене автомобиля, а если выплаты по ОСАГО у него уже были, стоимость страховки станет больше. В настоящее время нет четкого механизма, позволяющего этой поправке работать.

Однако, работа в данном направлении ведется серьезная и, возможно, уже к середине 2008 года такой механизм будет создан. Вот тогда-то и начнутся массовые отказы страховых компаний в выплате страховых возмещений, мотивированные недоплатой за полис по коэффициенту бонус/малус, учитывающему безаварийность езды.

Кроме того, после создания единой базы данных по страховым случаям вскроются факты умалчивания аварийной истории и при первом же страховании нарушителям будет назначаться штрафной коэффициент Кш=1,5 которого никак не избежать, т.к. использование данных базы будет обязательным абсолютно для всех страховых компаний.

Учитывайте эти обстоятельства при заключении договора ОСАГО. Доплата в случае аварийного предыдущего периода существенна, но если Вы пока еще неуверенно чувствуете себя за рулем и были виновником ДТП, то возможно было бы разумнее доплатить за свое полное и гарантированное спокойствие

data-block2=>

Источник: https://sowetu.ru/read/214.html

На что обратить внимание при покупке полиса КАСКО?

Страхование автомобиля по каско — добровольная форма страхования собственником автомобиля своего имущества.

Добровольное страхование осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления. Правила страхования принимает и утверждает страховщик или объединение страховщиков самостоятельно (п. 3 ст. 3 Закона от 27.11.1992 N 4015-1).

Поэтому перед приобретением полиса каско следует ознакомиться с правилами страхования и самим полисом каско.

В правилах страхования изложены общие условия страхования в конкретной страховой компании. В полисе указываются индивидуальные условия страхования.

1. Условия хранения автомобиля

Обратите внимание на условия хранения автомобиля в ночное время. Если в правилах страхования указано, что автомобиль следует оставлять на охраняемой стоянке или в гараже (гаражное хранение), лучше такой полис не покупать. В противном случае, если автомобиль будет угнан не с такого места хранения, скорее всего, возникнут проблемы при получении страхового возмещения.

2. Условие о франшизе

Условие о франшизе в договоре страхования значительно снижает стоимость полиса, но при этом ограничивает ответственность страховщика. Франшиза — это условие об освобождении страховщика от возмещения убытка в пределах определенной суммы (п. 9 ст. 10 Закона от 27.11.1992 N 4015-1).

При условной франшизе:

- если сумма ущерба меньше установленной в договоре франшизы, то страховая компания освобождается от выплаты;

- если сумма ущерба больше установленного в договоре размера франшизы, то страховое возмещение выплачивается в полном объеме.

При безусловной франшизе, если сумма ущерба больше установленной в договоре франшизы, вы получаете выплату за вычетом франшизы.

3. Условие об агрегатной или неагрегатной страховой сумме

Страховая сумма — сумма денежных средств, в пределах которой страховая компания должна выплатить возмещение по договору КАСКО. Эта сумма определяется в договорном порядке между вами и страховой компанией (ст. 947 ГК РФ).

- На практике различают агрегатную и неагрегатную страховую сумму.

- Под неагрегатной страховой суммой принято понимать лимит ответственности страховой компании по каждому страховому случаю перед вами, выраженный в денежных средствах.

- То есть вне зависимости от того, сколько страховых случаев в период действия договора страхования с неагрегатной страховой суммой произошло и какие они были, лимит ответственности в виде страховой суммы остается прежним, оговоренным в договоре страхования каско.

Пример. Выплата неагрегатной страховой суммы

Страховая сумма составляет 500 000 руб. Страховщик произвел выплату по риску «ущерб» в размере 20 000 руб. Автомобиль отремонтировали. Через некоторое время автомобиль угнали — вы получаете 500 000 руб. В таком случае не вычитаются суммы, выплаченные по другим страховым случаям.

Под агрегатной страховой суммой принято понимать лимит ответственности страховой компании по договору страхования каско за период действия договора. То есть в случае наступления страхового случая и вашего обращения в страховую компанию при выплате вам страхового возмещения вы будете «выбирать» (опустошать) оговоренную в договоре страховую сумму.

Договором может быть предусмотрена агрегатная страховая сумма отдельно по каждому риску, от которого было произведено страхование, или общая агрегатная страховая сумма, при выплате размера которой обязательства страховой компании прекратятся вне зависимости от того, по каким страховым случаям вы обращались за возмещением.

Пример. Выплата общей агрегатной страховой суммы

Страховая сумма составляет 500 000 руб. Страховщик произвел выплату по риску «ущерб» в размере 20 000 руб. Автомобиль отремонтировали. Через некоторое время автомобиль угнали — вы получаете 480 000 руб. То есть из страховой суммы вычитается сумма, выплаченная страхователю по другим страховым случаям.

4. Водители, допущенные к управлению

Проверьте, вписаны ли в полис все лица, допущенные к управлению этим автомобилем. В случае ДТП с водителем, не вписанным в полис, страховую выплату вы не получите.

5. Перечень нестраховых случаев

Обязательно обратите внимание на нестраховые случаи. Перечень таких случаев указывается в Правилах страхования и должен соответствовать требованиям законодательства.

Злоупотребление со стороны страховщика при заключении договора страхования, в частности навязывание страхователю явно обременительных условий (например, установка дорогостоящего противоугонного устройства), может повлечь признание такого договора недействительным (п.

6 Обзора судебной практики Верховного Суда РФ N 1 (2017), утв. Президиумом Верховного Суда РФ 16.02.2017).

Источник: https://zakonius.ru/avtomobil/na-chto-obratit-vnimanie-pri-pokupke-polisa-kasko

Что делать, если выяснилось, что ваш полис КАСКО поддельный?

Страховая компания отказывается мне возмещать ущерб после ДТП, ссылаясь на то, что мне был выдан поддельный полис КАСКО и якобы он недействителен. Что мне делать в этой ситуации и как так получается, что страхователю выдают поддельный полис?

Оформив КАСКО на машину, ее хозяин уверен, что страховая компания в случае непредвиденной ситуации покроет весь ущерб. Но встречаются и такие сценарии: автовладелец обращается к страховщику, и тут выясняется, что полис у него на руках поддельный.

Для начала расскажем, что же такое поддельные полисы, и в каких ситуациях надо бить тревогу.

Под термином «поддельный полис» многие водители понимают и документ, в котором имеется опечатка в названии автомобиля или имени владельца, и документ, отсутствующий в реестре Российского Союза Автостраховщиков.

Однако эксперты эти нюансы разграничивают. В первом случае хозяина авто ждут бюрократические проволочки, во втором – он вынужден будет обращаться в полицию.

В полисе ошибка

Многие водители рассказывают друг другу «страшные истории», как из-за допущенной страховым агентом ошибки при заполнении полиса многострадального страхователя привлекали к суду за попытку обмануть страховщика. К примеру, если в полисе ошибочно указан литраж машины или год выпуска.

Эксперты уверяют, что эти страхи преувеличены. В практике встречались случаи, когда в полисе модель автомобиля называлась Honda Gets (такой модели в природе не существует). Но сотрудники страховой фирмы не роботы, они могут понять всю нелепость ситуации. Так что обычно опечатка в полисе КАСКО приводит только к дополнительной волоките с бумагами.

Страховая, скорее всего, направит владельца полиса в отдел по заключению договоров, в котором с ним заключат дополнительное соглашение. В соглашении будет сказано, что содержащий ошибку пункт должен читаться по-другому. А страховку в таком случае выплатят, как только бумажки приведут в порядок.

В реестре не числится

Еще больше автовладелец пугается ситуации, когда по вине посредника полис не попал в страховую фирму. Такое может случиться, если этот документ покупался у брокера.

Здесь могут быть два варианта сценария. Первый: брокер всего лишь не успел передать информацию страховщику. Но достаточно владельцу полиса обратиться по страховому случаю за выплатой, брокер срочно высылает всю документацию. Здесь, опять же, компенсация по страховке является вопросом времени, но страховой полис в этих обстоятельствах не считается недействительным.

При втором варианте брокер не передал данные страховщику, поскольку обанкротился и скрылся. Специалисты успокаивают, что даже в такой ситуации не стоит отчаиваться. Пробив свой страховой полис по списку утерянных полисов, страхователь, скорее всего, выяснит, что тот числится утерянным или списанным.

И тут ключевая роль отводится дате подписания договора. Если документ был подписан раньше, чем полис попал в данный список, страховщик, у которого застрахован пострадавший, понесет все обязательства по выплате страховки.

Если же полис продавался в момент, когда он уже считался недействительным, здесь остается лишь пенять на себя.

Полис подделан

Ну, и наконец, наиболее безнадежный случай. Фальшивым полис считается тогда, когда составляется не на бланке строгой отчетности. Напороться на такой документ вы можете при покупке страховки у недобросовестных страховщиков или через посредников.

Выход здесь один – обращение в полицию. Требовать возместить ущерб можно только с афериста, но статистика показывает, что отыскать виноватого практически невозможно.

Чтобы при покупке полиса не стать жертвой мошенничества:

- убедитесь, что в нем содержатся водяные знаки (для полисов ОСАГО);

- номер и серия на настоящем бланке выпуклые (для ОСАГО);

- подписывать незаполненный бланк нельзя ни в коем случае. Даже если страховой агент утверждает, что просто хочет сэкономить время клиента и позже заполнит все самостоятельно;

- дубликат должен быть абсолютно идентичным оригиналу полиса, не отличаясь от него ни по фактуре, ни по оттенку;

- следует проверить номер полиса, нет ли его в опубликованных списках утерянных полисов;

- лучше покупать полис в офисе страховой фирмы, а не через посредника.

Май 2014 г.

Источник: http://www.strahyi.ru/material/polis-kaskopoddelnyy-deystviya

Каких ошибок нужно избегать при покупке КАСКО?

Многие люди стараются сэкономить все больше средств, приобретая страховку автотранспортного средства. Но некоторые не могут точно определить, зачем необходима эта самая страховка и как она отразится на финансовом благополучии. Из-за этого владельцы автомобилей могут совершать такие ошибки, которые в дальнейшем могут обернуться очень дорого.

Наиболее распространенные ошибки при покупке КАСКО:

- Непонимание значения страховки

- Доверчивость клиентов

- Отсутствие опыта при выборе страховщиков

Зачем нужно авто КАСКО?

Человек, первый раз купивший себе авто, считает страховку чем-то отягощающим, дорогостоящим и ненужным. Поэтому будет стараться приобрести КАСКО подешевле. Кроме того, неопытный водитель может вообще отказаться от поиска надежной страховой компании, а воспользоваться услугами первой попавшейся.

Доверчивость потенциальных клиентов

Многие потенциальные клиенты, которые желают застраховать по КАСКО свой автомобиль, стараются находить разнообразные отзывы о самой страховой компании, качестве ее работы, выплатах и так далее.

Однако некоторые предпочитают полагаться на советы друзей, коллег или просто знакомых. Несмотря на большое количество плюсов, этот фактор имеет значительный недостаток. Ведь ваши коллеги и друзья дают советы, ссылаясь лишь на собственный опыт.

Возможно, именно вам не подойдут какие-то конкретные нюансы по страхованию либо его стоимость.

Не стоит также сразу пользоваться услугами тех страховых компаний, с которыми сотрудничают автосалоны.

Как показывает практика, в таком случае заинтересованная сторона (то есть менеджер автосалона) будет искать выгоду для себя, но не для вас. То же самое можно сказать и о страховке КАСКО в рассрочку.

Некоторые специалисты банков могут заведомо умолчать об условиях одной или другой программы кредитования.

Конечно, чья-то рекомендация – это самый простой выход выбрать страховую компанию. Но стоит помнить, что в случае возникновения проблемной ситуации только вы будете решать эти проблемы, а не тот человек, который давал вам рекомендации.

Отсутствие опыта в выборе страховщика

Авто КАСКО имеет множество специфических нюансов. Клиенты желают получить лишь самые выгодные условия по КАСКО, но при этом значительно сократить страховые платежи. Доверия к страховщикам и посредникам у большинства клиентов нет, поэтому они полагаются на рейтинг страховых по КАСКО.

Однако рассчитывать на официальную статистику не стоит. Вряд ли она отображает корректные данные. Но среднестатистический потребитель об этом не знает. Поэтому выбирает максимум первую десятку в рейтинге, отсекая все остальные варианты.

Но минус этого заключается в том, что данные компании являются финансовыми посредниками или оптимизаторами в разных операциях, но они не занимаются автострахованием напрямую. Потенциальный клиент смотрит на серьезные показатели деятельности компании, но к страхованию транспорта они не имеют отношения. Это и запутывает потребителя.

Поэтому важно выбирать среди тех страховщиков, которые обладают приоритетным значением именно в страховании транспорта.

Если вы желаете грамотно и в быстрые сроки оформить договор КАСКО, обращайтесь к нам – и мы поможем.

Источник: http://finalliance.ru/blog/oshibki-kasko

Эти правила распространяются на полисы, купленные и лично, и онлайн. На сайте СК вы можете найти актуальный образец полиса и проследить, чтобы купленный вами документ ему соответствовал. После оценки внешнего вида не забудьте внимательно просмотреть указанную на бланке информацию:

Эти правила распространяются на полисы, купленные и лично, и онлайн. На сайте СК вы можете найти актуальный образец полиса и проследить, чтобы купленный вами документ ему соответствовал. После оценки внешнего вида не забудьте внимательно просмотреть указанную на бланке информацию: